(原标题:运用国债期货管理固收产品净值的方法及利率期权作用探究)

国债期货经过10年的发展,参与机构逐渐丰富,市场成交大幅上升,是当前对冲利率风险最重要的金融工具之一。今年4月,30年国债期货品种推出,更加完善了我国超长期限利率债的套期保值工具,同时也很大程度上提高了超长期利率债的活跃程度。截至2023年10月,中金所国债期货持仓量达到41.90万手,对应名义本金4915.43亿元,同期我国国债现货余额28.31万亿元,国债期货名义本金占国债现货的比重不断提高。

我国当前面临外部持续加息的不确定性,以及国内疫情后对经济复苏速度的预期不一致的多重矛盾,利率市场容易出现大幅波动,从而影响固定收益类基金净值的平滑性;资产管理机构对于利用国债期货对冲利率风险、管理产品净值的需求逐渐迫切。本文从国债期货套期保值的应用场景、整体流程、测算方法、效果评估、不足之处以及对未来国债期权上市的展望几个方面对国债期货套期保值理论方法进行全面的探讨。

一、国债期货套期保值的应用场景

需要利用国债期货进行套期保值的场景通常有四种:

第一,在债券市场开始下跌或预测下跌的情况下,产品债券组合规模较大或流动性不佳,很难及时调整仓位和久期,这时参与卖空套期保值能够以低成本的方式快速达到规避债券组合价格下跌风险,锁定组合收益,平滑净值曲线的目的。

第二,在债券市场进入震荡行情时,调整债券组合仓位和久期的机会成本较高、容错率较低,这时参与国债期货正向套期保值,能够以低成本的方式锁定组合收益,避免净值大幅波动;当市场出现趋势性行情时,也可以最低的成本进行平仓。

第三,满足一些特殊业务需要。比如国债做市商必须持有一定数量的债券作为底仓,或者投资人所持债券已经质押或出借,这种情况下为了规避利率上行风险,也需要参与国债期货卖出套期保值。

第四,通过期现套利策略提升产品组合收益。当国债期货基差处于历史统计较低水平,或基金经理预测国债期货基差将扩大的情况下,产品可通过参与国债期货的正向套利策略来获得更高的收益。

二、国债期货套期保值的流程

利用国债期货进行套期保值的完整流程包括三个步骤:

第一步:选择国债期货合约。目前我国的国债期货有四个品种,即2年期国债期货(TS合约)、5年期国债期货(TF合约)、10年期国债期货(T合约)和30年期国债期货(TL合约);基金经理应根据组合的久期、组合品种以及当时基差情况来选择合适的期货品种;基差的情况尤为重要,基差风险是国债期货套期保值中面临的最大风险之一,利用国债期货进行套期保值本质上也是一种做多基差策略,因此,应选择当时基差相对更小,未来基差走扩可能性更大的品种。另外,在合约的选择上一般来说选择活跃合约;但如果是出于长期平滑净值曲线,尽量减少移仓成本的目的,亦可选择远期合约。

第二步:计算套期保值比率。当前学术上计算债券组合套期保值比率的方法众多,总结来看主要包括两大类:一类是基于风险因子中性的方法,包括久期中性法、基点价值法等;另一类是基于统计模型的方法,包括最小二乘法、双变量自回归模型、误差修正模型等。每种方法在不同阶段、对不同债券组合的套期保值效果表现不同,如需进行精确套期保值,则需要对不同方法的效果进行历史数据回归分析,需要注意的是债券组合千变万化,如需穷尽所有组合的可能性进行回归分析,是一项十分繁杂且艰巨的统计工程。

第三步:套期保值比率的动态调整。套期保值比率需要根据基差的情况及时进行动态调整,另外,在主力合约切换的时候,也需要对套期保值比率进行相应的调整。

三、国债期货套期保值比率的测算

计算套期保值比率是国债期货套保值最重要的环节,也是决定产品组合套期保值效果的关键。当前学术上计算债券组合套期保值比率的方法众多,总结来看主要包括两大类:风险因子中性法和统计模型法。

第一类,风险因子中性法。原理是将债券相关风险参数与国债期货最便宜可交割债券相应的风险参数进行匹配以达到风险中性。债券组合的风险包括利率风险、信用风险和流动性风险,利率衍生品仅能套保利率风险,不能套保信用风险和流动性风险,因此这里仅讨论债券组合的利率风险。债券组合的利率风险因子主要是久期和凸性,风险因子中性法基于这两大风险因子,包括久期中性法(修正久期法)和基点价值法。

1、久期中性法

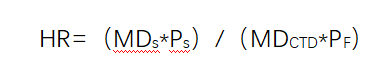

其核心思想是保证被套保债券组合的修正久期和国债期货的修正久期相等,即实现产品整体组合久期中性的目的。具体计算方法为:

其中,HR为套期保值比率,MDs为债券组合的修正久期,MDCTD为最廉可交割券的修正久期,Ps为债券组合的加权平均价格,PF为国债期货价格。

2、基点价值法

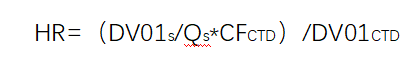

其核心思想是被套期保值债券组合的基点价值除以持仓数量,与国债期货的基点价值相等,以实现整体组合基点价值中性的目的,具体计算方法如下:

其中,HR为套期保值比率,DV01s为债券组合的基点价值,Qs为债券组合中债券数量,DV01CTD为最廉可交割券的基点价值,CFCTD为转换因子。

第二类,统计模型法。原理是从现货与期货收益率的时间序列出发计算对冲比例。

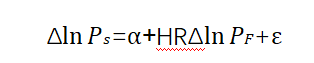

1、普通最小二乘法(OLS)其核心思想是将债券组合的对数收益率和国债期货的对数收益率进行线性回归,所得的斜率即为套保比率:

其中,HR为套期保值比率,Ps为债券组合的加权平均价格,PF为国债期货价格;由于HR是使得组合方差最小的套保比率,所以也被称为最小方差套保比率。

2、双变量自回归模型(B-VAR)OLS模型估计最小风险套保比率时,可能会受到残差序列相关的影响,为了消除残差的序列相关以及增加模型的信息量,可以构建双变量自回归模型来估计套保比率。

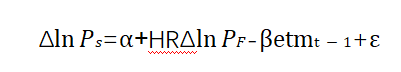

3、误差修正模型(ECM)VAR模型虽然解决了回归模型中的残差序列相关问题,但它并没有考虑现货和期货价格可能存在的协整关系。ECM模型不仅解决了OLLS回归可能存在的残差自相关问题,而且考虑了现货价格和期货价格的非平稳性,长期均衡关系和短期动态关系,即协整关系:

其中,HR为套期保值比率,Ps为债券组合在t时点的加权平均价格,PF为国债期货在t时点的价格, 为t-1时点的误差值。

为t-1时点的误差值。

四、国债期货套期保值效果的评估

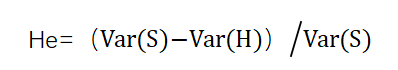

利用国债期货对债券组合进行套期保值的最终目的是减少产品净值波动。因此,通常用整体组合方差的减小程度来衡量国债期货套期保值的效果:

其中,Var(s)代表未套保组合市值的方差,Var(h)代表套保组合市值的方差,He越大,说明组合采用套期保值之后所减少的波动越多,说明套期保值效果越好。

另外,有的理论是将套保前后的组合收益之比作为衡量套期保值效果的指标,但这种评估方法忽略了更高的收益可能是非完全套保带来的超额收益,这忽略了非完全套保带来的波动风险。我们认为套期保值的目的是平滑收益而非增强收益,因此使用组合方差,而非组合收益来衡量套保值保值效果更优。

五、国债期货进行套期保值的不足之处

首先,利用国债期货对债券组合进行套期保值最大的成本(风险)来自于期货基差、展期和交易成本。由于国债期货卖出套期保值策略本质上是一种做多基差策略,因此如果实际情况中,基差进一步收敛的话,套期保值比率的计算则会出现失误;事实上,从2023年全年实际的期现市场走势来看,随着国债期货市场的参与热情逐渐升高,国债期货基差大部分时间都是呈现收敛,甚至极端收敛的状态。另外,国债期货基差=最便宜可交割债券价格-期货价格×转换因子,但实际操作中我们往往不对最便宜可交割债券价格进行套期保值,而是对一篮子现券进行套期保值,这种情况叫交叉对冲,基差风险会更大。同时,国债期货合约有到期限制,在进行移仓换月操作时,并不能确保在一天内可以完成展期交易,所以展期的执行会对套期保值的效果造成一定影响。

其次,前述的国债期货套期保值方法均是基于利率持续下跌的市场环境下的静态套期保值模型。但实际上,随着宏观因子、市场情绪的变化,利率多数时间为震荡行情,一旦对于利率的趋势判断有误,则国债期货的套期保值反而对于产品的净值起到负向的作用,使得产品表现在相对收益的排名中落后。在这个维度上,利率期权工具具有一定优势。

六、关于引入国债期货期权的探讨

目前国债期货是我国唯一的场内套保工具,尚未推出国债期货期权工具。发展较为成熟的美国债券市场很早就推出了场内国债期货期权工具,美国最早上市的利率期权工具是1990年上市的5年期国债期货期权,到目前为止覆盖2、5、10、30年四个期限。

相对于国债现货,我国国债期货长期处于贴水状态,且存在显著的波动率溢出效应。投资人在应用国债期货对冲利率风险时要承担超额波动率风险、基差收敛风险以及利率趋势判断相反从而导致相对收益下降的风险。但如果使用利率期权则可有效降低上述风险,对于我国债券市场来说,发展场内期权的需求越发强烈。

引入国债期货期权品种,对于我国债券市场进一步价格发现、稳定债券基金净值波动作用显著;同时丰富的交易工具种类,也有利于推动我国债券市场进一步与国际接轨,对于银行间市场形成正循环反馈。(作者:宋晓丽 国元期货资产管理部)

(CIS)

校对:王锦程

本文网址:http://www.yqlinks.cn/luyixian/2260256.html ,喜欢请注明来源周口新闻网。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。